金融機関がすすめてこない資産運用iDeCoイデコ

iDeCoイデコって何?

ここ最近の低金利や公的年金制度に不安を感じる方も多く、自分たちで老後の年金資金を作らなければと、資産運用を考える方も増えてきました。

老後の資産形成に向いている制度の一つがiDeCoイデコです。

新たな年金制度として2001年に国が定めた税制面でとても有利な制度です。企業を通じて加入する方も増えてきましたが、NISAなどにくらべてもまだまだ認知度が低く、金融機関が宣伝しているのもほとんど目にしません。

制度内容は、加入者が毎月の掛け金を積み立て、預金、保険、投資信託などで運用するというものです。

運用ですので、運用成績次第で将来受け取る金額も変わります。

改正法案が成立して、2017年1月からiDeCOイデコの対象者に、「主婦」「公務員」「企業年金のある会社員」も加わり基本的に誰でも加入できるようになりました!

これからiDeCOイデコのメリット・デメリット、運用方法などをご紹介していきます。

iDeCOイデコ拠出限度額一覧

| 拠出限度額 | |

| 自営業者等 | 月額8.6万円

(年額81.6万円) |

| 専業主婦等※1 | 月額2.3万円

(年額27.6万円) |

| 企業年金等に加入していない方 | 月額2.3万円

(年額27.6万円) |

| 企業年金に加入している方や公務員・私学共済加入者の方※1 | 月額2.0万円

(年額24.0万円) または 月額1.2万円 (年額14.4万円) |

※1、2017年1月から新たに加入できるようになる方(一部例外あり)

※改正(2018年1月1日施行):厚生労働省HPより

これまで確定拠出年金の掛金は、月単位で拠出することとされていましたが、平成30年1月からは12月から翌年11月までの範囲において、複数月分をまとめて拠出することや、1年間分をまとめて拠出することが可能となります。(納付は1月から12月までの範囲内で行います。)

これにより、ボーナス月にまとめて掛金を納付するなど、加入者のニーズに合った掛金の納付が可能となります。

以下よりiDeCoイデコについての解説を中心にしますが、運用方法などは企業型にすでに加入している方にも参考にして頂けると思います。

iDeCoイデコ(個人型確定拠出年金)のメリット、デメリット

この制度の最大のメリットは「税制の優遇」が手厚いことです。

しかも、掛金の積立時、運用時、受け取る時の3つの時点で税制の優遇があります。

・掛金積立時・・所得控除により所得税、住民税が減る

・運用時・・運用益は非課税

・受け取り時・・退職所得控除、公的年金等控除により所得税、住民税が減る

掛金積立時の優遇だけで・・

例えば毎月2万円ずつ掛金を積み立てた場合、所得税率20%とすると住民税10%と合わせて年間7万2千円の節税効果があります!

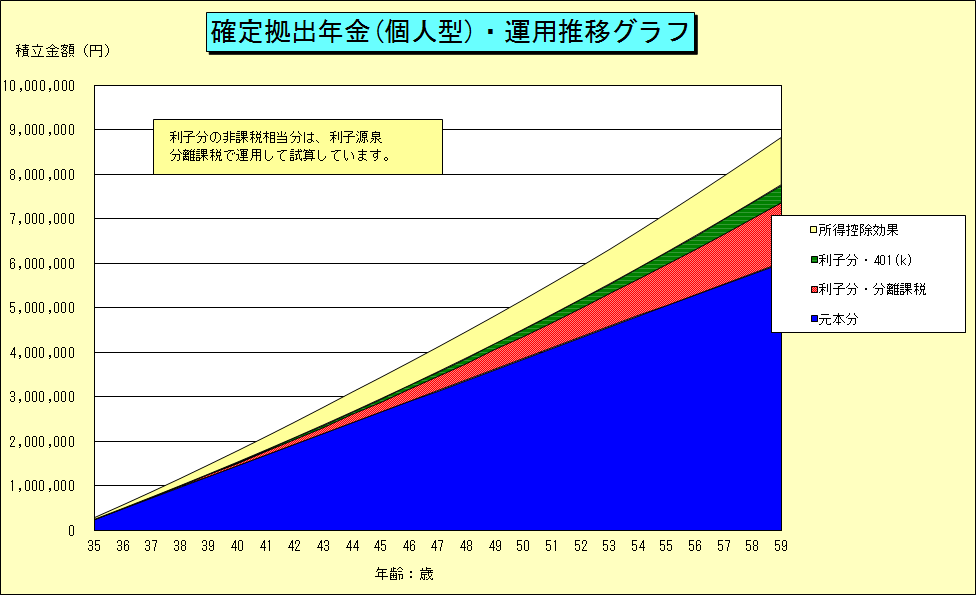

毎年、確定拠出年金以外で積み立てて運用した場合(利子は分離課税)との比較を示したのが下のグラフです。

年齢:35歳

家族:妻(専業主婦)、子供2人

年収:500万円(年1%ずつ上昇)

掛金:毎月2万円

拠出期間:35歳~59歳まで(24年間)

想定運用利回り:2.0%

黄色:所得税、住民税の減税効果

緑色:利息の非課税効果による上乗せ分

赤色:普通の投資信託などで運用した場合の利息(分離課税)

※シュミレーションは概算です。将来の年収、所得税、家族構成などにより変化します。

銀行窓口などで買う普通の投資信託などで運用していたとすると、赤色の利子約135万円だけになります。

黄色と緑色の部分が所得控除と積立利子非課税の2つの税効果を表しています。

所得控除:106万円

積立利子非課税:40万円

確定拠出年金では同じ運用成績だったとしてもこれだけ上乗せされます。

現状は超低金利ですので、銀行預金だけで運用するのと比べるともっと差が出る可能性もあります。

NISAと比較すると・・

掛け金積立時の所得控除はNISAにはありませんのでこの部分はNISAより優遇されています。

確定拠出年金の商品は、投資信託であっても金融機関の窓口で個別に買える商品と違って購入手数料がかからないのも大きなメリットです。

デメリットの1つは早くても60歳まで引き出せないということです。

老後資金を作るためと割り切れば、このデメリットは目をつむれると思います。

デメリットの2つ目は、運用の指示だけを行う「運用指図者」になり、掛金を積み立てできない場合でも口座管理の手数料は毎月かかることです。

運用指図者になるのは以下のようなケースです。

・転職や退職をして公務員や専業主婦になった「企業型確定拠出年金」の加入者が「個人型確定拠出年金」へ変更した場合

・「企業型確定拠出年金」の加入者が転職し、転職先にその他の確定給付型の企業年金制度(厚生年金基金や確定給付企業年金など)がある場合

・自分で掛金を積み立てないことを選んだ場合

2017年1月からの制度改正で、個人型確定拠出年金へ変更した公務員や主婦なども引き続いて掛金の積み立てを行うことができるようになりますので、デメリットもほぼ解消されます!

金融機関がすすめるものは良い金融商品?

年金制度に不安を感じる方に、将来の年金を補うための資産運用として、金融機関、保険会社がすすめる商品は、「個人年金保険」や、「投資信託」などが多く、ここ最近では「ラップ口座」の勧誘にも力を入れています。

しかし、金融機関のすすめる商品の多くは購入手数料や運用手数料が高かったりするので、確定拠出年金のほうが購入手数料がかからない、運用手数料が比較的安いという点でも有利です。

口座の管理のため以下の手数料がかかります。

・毎月の手数料:約170円~650円

・初回に1回だけ払う手数料:約2,700円~6,000円

金融機関ごとの手数料の情報は個人型確定拠出年金ナビが見やすいです。

iDeCoイデコ(個人型確定拠出年金)はどうやって運用する?

資産運用の重要なキーワードが「アセット・アロケーション」です。

資金運用目的・運用姿勢に合わせ、リスクを分散しつつ、資産(アセット)を配分(アロケーション)することです。

簡単にいうと分散投資なのですが、「トヨタの株とユニクロの株で分散」ということではありません。もっと大きな枠組みの分散です。

主な分散投資の枠組みは・・

国内株式、国内債券、外国株式、外国債券、コモディティ(金や石油などの実物資産)、現預金などです。

これらの資産クラスをどの割合で分散して保有するのかを決めていきます。「資産配分がリターンの8〜9割を占め、銘柄やタイミング選びは残りの1〜2割にすぎない」ということが良くいわれます。

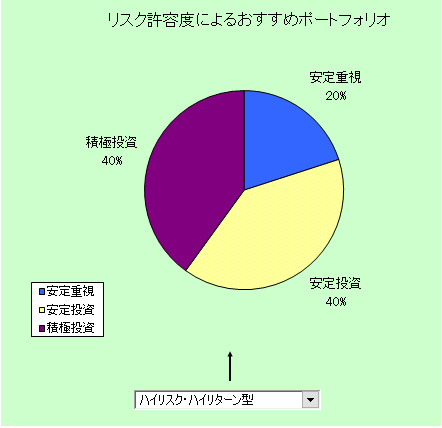

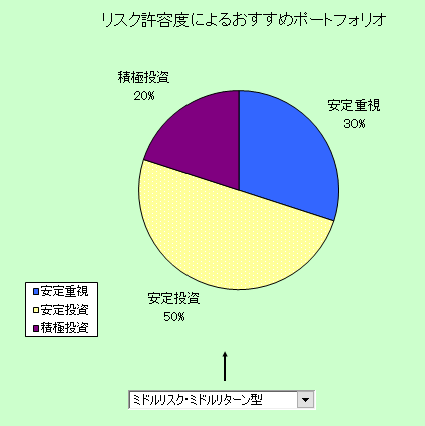

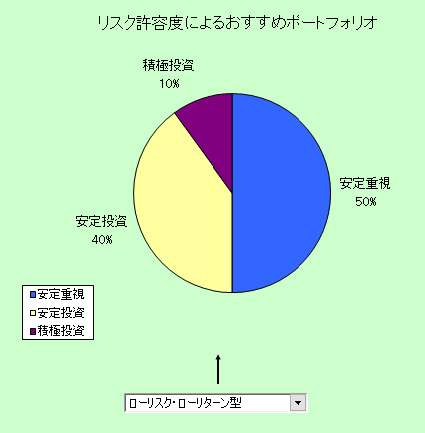

リスク許容度の確認

運用目的、リスクに対する考え、投資経験など一定の項目を点数化し、個人のリスク許容度を診断します。

その結果、導き出されるアセットアロケーション・モデルの一例です。導き出された割合と同じになるように、各資産クラスの商品を購入していきます。

積極投資型

安定投資型

安定重視

安定重視型商品・・現預金、積立年金保険、MMFなど

安定投資型・・国内債券(インデックス型)、国内株式(インデックス型)、先進国債券(インンデックス型)など

積極投資型商品・・国内株式(アクティブ型)、先進国株式、新興国株式、新興国債券、REIT、コモディティファンドなど

運用メンテナンス

運用を始めたら定期的なメンテナンスが必要です。

なぜかというと、当初に決めた投資した商品も時間が経つと値上がり値下がりし、割合も同じではなくなってきますので、当初に決めた割合に戻していく必要があるからです。

最低でも年1回ぐらいは見直しを行いたいです。

そこで行いたいのが「リバランス」です。リバランスの方法は2つあります。

- 毎月の拠出金で購入する商品の配分を変更する。(配分変更)

- 値上がりした商品を売って、値下がりした商品を買い増して、当初に決めた商品の割合に戻す。(スイッチング)

注意点:

スイッチングの際の売買手数料は無料ですが、信託財産留保額がかかる商品もあります。

スイッチングは金融機関によって回数に制限があります。

申し込み方法

個人型確定拠出年金を始めるには口座を作る必要があります。

まず、金融機関に電話かインターネットで資料請求をします。そして、送られてきた申込書に必要事項を記入して送付します。

会社員以外の方はこれで口座開設が完了します。

会社員が加入する場合は、申込書とあわせて、事業主の証明書(事業所登録申請書兼第2号加入者に係る事業主の証明書)の提出が必要です。

証明書だけ会社へ提出して署名と捺印をしてもらいましょう。

また会社員の場合、掛金の支払い方法は給与天引きか、銀行口座からの引き落としの2つから選べます。

iDeCoイデコのまとめ

これまで、個人型確定拠出年金に加入できるのは自営業者などの第1号被保険者と企業年金のない会社の社員だけでした。

改正法案が成立して、2017年1月から主婦、公務員。企業年金のある会社員も対象になり、誰でも加入できる制度になりますので、一気にメジャーな制度になる可能性を秘めています。

※本文中の投資手法は一例であり、投資結果を保証するものではありません。

こちらの記事も参考にしてください。

投稿者プロフィール

- 住宅不動産コンサルタント/1級ファイナンシャルプランニング技能士/宅地建物取引士

-

株式会社ライフオブライフ代表。

住宅相談を専門とする住宅不動産業界歴26年のファイナンシャルプランナー。買う方の立場に立った「住宅コンサルティング」「将来家計のサポート」を行う

最近の投稿

家計節約、その他の記事2024年7月20日お金とウェルビーイングの関係

家計節約、その他の記事2024年7月20日お金とウェルビーイングの関係 住宅ローンの記事2024年6月6日住宅ローンを借りて家を買う時に同時に売るときのことも考えることが重要な理由

住宅ローンの記事2024年6月6日住宅ローンを借りて家を買う時に同時に売るときのことも考えることが重要な理由 住宅ローンの記事2024年4月8日住宅を買う前にライフプランを作る意味

住宅ローンの記事2024年4月8日住宅を買う前にライフプランを作る意味 資産運用の記事2024年2月16日新NISAも盛り上がり投資市場も好調の中でやりがちな失敗とは

資産運用の記事2024年2月16日新NISAも盛り上がり投資市場も好調の中でやりがちな失敗とは

住宅予算安心診断

・どのぐらいの金額の住宅ローンなら組んでも大丈夫?

・子供の教育費は大丈夫?

・自己資金はどのくらい用意するべき?

無理のない住宅ローンかどうか判断できると同時に家計の見直しもできます。